獨家專訪|Uniswap前端審查,台灣加密貨幣的開發者怎麼看?

全球最大交易所幣安宣示將不再自詡為科技新創,朝向「合規金融機構」的路邁進,並祭出各種合規政策,可說是為近來多國監管壓迫做出的具體回應。大合規時代的來臨,不僅在中心化市場發酵,DeFi 圈也有所動作,以太坊最大 AMM Uniswap 因應合規風險,將可能涉及證券的合成資產於自家前端頁面隱蔽,此舉雖然不影響協議的去中心化,亦引起相當大的討論。

很多人認為 DeFi 沒有監管問題,事實上證券法、反洗錢法、稅法等,都可以影響 DeFi 的未來發展。

美國證監會 (SEC) 主席 Gary Gensler 在今年八月點名 DeFi 平台不只牽涉證券法,還有商品法跟銀行法都相關,應由監管提供消費者保護。不僅如此,防制洗錢金融行動工作組織 (FATF) 將加密貨幣相關業者納入旅行規則 (Travel Rule),可能讓所有匿名錢包難以跟中心化機構互動 ; 加上近來美國新稅法將經紀商定義擴大,DeFi 協議或將面臨龐大的 KYC 工作難題。以上種種監管發展,都可能間接影響到鏈上協議的採用。

鏈新聞針對相關議題訪問台灣六位 DeFi 開發者,他們的看法是什麼呢?(回答序按英文排序:Coinomo、DINNGO、Pelith、Perpetual Protocol、portto、Steaker)

Uniswap 前端導入審查機制,合理嗎?

Uniswap 基於監管考量,將官方的前端介面導入審查機制,隱蔽合成資產,以避免涉及證券爭議。儘管無損協議層的去中心化,但部分社群認為做法不妥,也失去 UNI 的治理意義。你認同 Uniswap 的做法嗎?

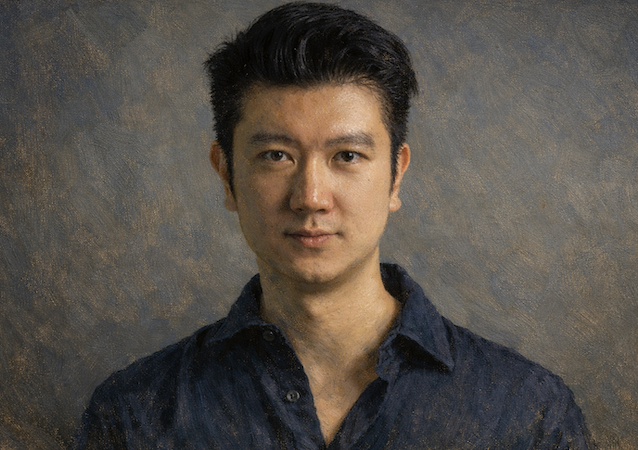

Coinomo 共同創辦人陳柏安:認同,Uniswap Labs 是一個公司必須受到美國監管是合理的。如果只需要把部分代幣拿掉就可以合規,其實成本滿低的,作爲加密貨幣同業我也會這樣做。且合約本身還是完全去中心化,所以一般用戶還是可以透過其他聚合器如 1inch 交易,而開發者還是可以透過合約交易這些代幣。

DINNGO 共同創辦人朱軒廷:我覺得跟政府合作來執行某種程度的監管是必然會發生的,而且我也樂見發生,因為唯有這樣才能更有效的保障大家的權益 (公司、用戶、投資人)。但 Uniswap 這種操作方法讓我覺得不妥,在 DeFi 這個非常講究社群、溝通的產業中,他們不斷地自己在搞自己的,從一開始發 token、governance 的投票門檻以及現在單方面宣布要擋掉某些 token 都是讓人覺得他們根本不想鳥社群。當然,他們這種作法也沒有不對,本來就應該做出對公司長遠來說最好的打算,而且不一定要經過社群的「同意」,畢竟我不覺得社群可以完全理解未來公司 10 年要走向哪裡以及有多少看不見的壓力在干預營運 (像是投資人、政府這些都是),而且最終負責的目前還是營運公司,社群做了決定、公司負責,我覺得應該沒人要這樣。不過 Uniswap 就是最大的去中心化交易所 (DEX),成績真的很好,他我行我素,大家好像也拿他沒辦法。

Pelith 創辦人陳品:Uniswap 這次的前端審查可以理解為「人在屋簷下、不得不低頭」的表現,下架特定代幣也無可厚非,如果硬要用投票決定,反而提早檯面化社群和團隊的利益衝突。持幣者的不滿是難免的,因為 UNI 相較於其他 DeFi 協議的治理代幣確實比較定位不明,Uniswap 協議本身沒有太多需要被投票決定的參數,金庫裡也沒有 UNI 以外的資產需要被規劃使用。我們不妨看看這次被下架的 Synthetix,他們很早就知道 DeFi 有可能面臨監管壓力,也做足了準備,包括徹底的、有意義的鏈上治理,並且也扶植了幾個團隊做的 Synthetix 前端,比方說 Kwenta,而不是只有官方一家,最後甚至解散了鏈外的法律實體 (公司),可以說是做足了準備在去中心化上。也許是現實的利益和資源考量吧,Uniswap 在這點上的努力是遠遠不及其他 DeFi 專案。

Perpetual Protocol 創辦人馮彥文:認同。Uniswap 協議本身已經部署在以太坊上,也符合去中心化的特性,前端網頁也開源讓大家自由使用。社群不能無限上綱到什麼都需要團隊動手才行。

portto 共同創辦人李玄:我覺得勢在必行,而且這種狀況未來應該會更頻繁。因為許多類似 Uniswap 這樣的去中心化交易所對於各種反洗錢法規終究終究是沒辦法完全避責。之後應該很多其他去中心化交易協議也會有類似 Uniswap 的處理方式:protocol 本身是去中心化的,但前端操作介面是部分中心化的,各種 ERC20 代幣還是能利用 Uniswap contract 提供交易功能,但未必能在 Uniswap 介面上露出。

Steaker 創辦人黃偉軒:Uniswap 的做法,我認為算是折衷的方式。長期來看,新市場若是一定程度配合監管,都能迎來更大量級的成長,協議去中心化的特性也得以保持,而我相信未來社群會討論出更好的方式。

為了合規,你會擋用戶或隱蔽風險代幣嗎?

美國 SEC 點名「股票代幣」、「部分穩定幣」、「合成資產」都可能涉及證券,基於長臂管轄 (long-arm jurisdiction) 原則 ,你們是否在考慮屏蔽美國用戶,或者在前端屏蔽部分 SEC 所提及的風險代幣嗎?

Coinomo 共同創辦人陳柏安:如果我們要在美國提供服務,就會根據當地法規選擇提供的代幣。不只是美國,我們目前在台灣和東南亞國家提供服務,也會根據各國法規調整提供的代幣。

DINNGO 共同創辦人朱軒廷:目前暫時不會主動下架任何資產,先讓政府單位跟 money protocol 對戰,我們聚合器本身應該不是現在目光的焦點,觀戰即可,希望在未來他們會適度修法來因應這些新的東西。

Pelith 創辦人陳品:目前沒有這樣的規劃,但如果未來有明確的需求,比方說要發展美國的市場或和資本互動,會考慮類似的屏蔽方案,但老實說監管方和被監管方都清楚這只是在掩耳盜鈴。

Perpetual Protocol 創辦人馮彥文:我們已經在前端網頁排除美國用戶。但永續協議同時間也有 open source 版本的前端網頁釋出,與其他第三方團隊開發的前端網頁,主網頁排除美國的影響不大。

portto 共同創辦人李玄:以我們自己的狀況來說,因為我們有很多商業客戶是美國公司或美國人,我們的使用者也有相當大比例是來自美國,我們會持續謹慎看待美國的法規。對於比較有證券性質的代幣我們會在前端屏蔽美加用戶。

Steaker 創辦人黃偉軒:Steaker 的產品一向是即時偵測市場、動態調整的,雖然目前暫無排除的規劃,但若未來因監管而影響投放標的績效,將再由專業策略團隊做出進一步的評估。

擔憂旅行規則帶來的 KYC 壓力嗎?

除了證券監管,FATF 的旅行規則 (Travel Rule) 要求 VASP (虛擬資產服務供應商) ,必須為用戶錢包的收發端實名,未來可能進一步影響 DeFi 協議。對此你們的想法是?

Coinomo 共同創辦人陳柏安:我猜這對 DeFi 普及到一般大眾的方式有重要影響。畢竟要對每個用戶做實名制是很麻煩的事,DeFi 開發者為了避免這個麻煩,可能會與更多合規的交易所和錢包 (CeFi) 合作提供服務給一般大眾。此外,DeFi 本身在入金、使用者體驗上比 CeFi 還是差很多,也會促使未來朝這樣發展。

DINNGO 共同創辦人朱軒廷:監管單位會想實名認證無非是想追蹤錢的流向,但在 DeFi 上其實每筆交易都是可以被追蹤的,所以根本沒必要拿現在的任何法規來要求我們 – 我們做的比法規還高標準,傳統世界只有超過某些金額或是符合特定條件的交易需要上報,但在 DeFi 中任何交易任何人想看都能看的一清二楚,所以其實監管中心化交易所 (CEX) 就好,他們的帳本沒有 DeFi 那麼透明,而且還有機會可以竄改,再加上他們是法幣與加密貨幣世界的交界處,從 CEX 開始列管其實就能完成政府想要的追蹤效果。

Pelith 創辦人陳品:基於區塊鏈的特性,監管交易發送者實務上是做不到的,就像比特幣、以太坊,使用者有辦法自行操作區塊鏈,中間基本上不存在服務提供商這樣的角色。所以你現在能看到的都是對中心化交易所在規範 KYC,而不是對瀏覽器錢包或手機錢包廠商。而 DeFi 理想上就是要達到和以太坊一樣程度的去中心化,屆時監管就不是要不要,而是能不能的問題了。

Perpetual Protocol 創辦人馮彥文:FATF 的規則尚未決定,所以現在評論還太早。我想法規是可以這樣規定,但絕對無法覆蓋所有的錢包收發端,因為透過程式每個人都能產生管理自己的錢包。如果法規要硬著做,我想只是讓更多用戶遁入地下服務或是使用匿名服務。

portto 共同創辦人李玄:這件事總有一天會發生,業內也有很多公司正在往去中心化身份驗證做努力。但說實在現階段對於「非託管式錢包」或「DeFi 協議」而言,實名驗證的基礎設施還不成熟,不可能做到符合 Travel Rule。

Steaker 創辦人黃偉軒:要求 DeFi 項目配合錢包的實名制,實務上是難以達成的。期待後續有更合理的作法,說不定因為面臨難題,日後也會出現為此而生的 RegTech 服務商。

風險提示

加密貨幣投資具有高度風險,其價格可能波動劇烈,您可能損失全部本金。請謹慎評估風險。